目前税制体系是以增值税为主体税种,实行以专用发票为主要扣税凭证的增值税征管制度。而“金税三期”就是在“以票控税”的指导思想下,建设的“究极形态”征管工具!通过对全国所有发票信息统一到“金三”系统中,通过大数据分析发票的轨迹监控所有企业的业务往来,从而发现企业日常经营中的税务异常,防止不法分子利用虚开发票等手段进行偷逃国家税款的违法犯罪活动!

案例

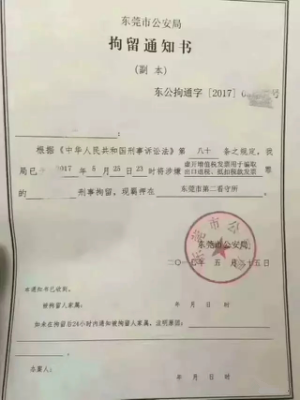

根据“飓风2017”专项行动工作要求,广东省东莞市公安局石排分局进一步加强与镇相关职能部门联动协作,捆绑作战,形成打击合力,及时发现和打击金融领域突出犯罪。3月29日至4月9日,该分局联合镇国税分局成功打掉一个虚开增值税专用发票犯罪团伙,抓获犯罪嫌疑人9名,缴获虚开增值税专用发票涉案金额达千万余元。4月17日,9名犯罪嫌疑人被依法逮捕。

自去年“金三”正式上线以来,虚开大案频发,广东的小伙伴深深的感受到其对虚开增值税专用发票违法行为打击的力度。自16年第三季度,各分局二楼常常出现人满为患做说明的场景。很多企业是由于上游企业被确认为虚开,被要求协查,对于已经认定的“异常发票”通常受票企业都会被要求转出进项税额,甚至被处以罚款和因涉嫌犯罪被移送司法部分处理。防范取得虚开增值税专用发票也成了广东财税圈经久不衰的话题。

如何防范取得虚开的增值税专用发票?

一、开票人为实际供应商

企业确实进行了交易(购买商品或接受服务),需要保障开票企业为真实供应商,而不能是冒充开票企业名义的业务员或开票企业以外的任何第三方。为了防止业务员恶意欺骗,可以要求业务员提供加盖开票企业的印鉴介绍信或通过开票企业邮箱核实业务员身份等方式确认供应商真实性。对于无法自行开具专用发票的小规模企业,可在采购前谈判中要求其到税局代开专用发票,切不可贪图快捷找所谓的第三方“代开”。

(所有路边或网路宣传为企业第三方“代开”的都是100%的“虚开”,即使发票认证通过抵扣了也逃不过金三翻旧账!)

二、资金流向要清晰

企业需要采用可靠的,可追溯资金流向、事后可取证的结算方式,如对公账户之间银行电汇或转账票据,尽量避免用现金或现金支票结算;如果因为具体业务情况无法通过上述方式进行资金流转,发生大额交易时务必注意与开票方签订书面合同以防范风险。

三、交易实质与发票开具信息一致

我们所获得的发票上注明的商品信息必须与我们交易合同中约定的标的、及实际接收到的品名、数量、金额一致,如发票开具信息与已订立的书面合同不一致的,应该及时修改合同;对于同一批次购买货物或服务种类较多,应当分别开具发票,或者取得开票方在防伪税控系统中打印的销售清单。

一个悲伤的栗子:2016年11月,菏泽市国税局在日常监控中就发现,一家商贸公司3月~8月开具增值税专用发票42份,金额404.96万元,税额68.84万元,销售货物主要为钢板、钢坯、槽钢、角钢等,可是,期间购进货物却主要是花生米,金额533.48万元,税额69.35万元。同一时期,购进花生米,销售钢材,进销明显不匹配。根据这一线索,主管税务机关及时调取该企业账簿,开展调查,现已移交稽查部门查处。

四、归根到底是要有真实交易的“证据链”!

除了发票外,采购合同、汇款记录、出库单、物流凭证等证明业务真实的“证据”是应对协查的重要依据。

再举个栗子:2017年5月军师联盟公司向蜀汉制衣厂购买服装用作工作服,取得增值税专用发票,价税合计金额11.7万元,当月完成进行认证并抵扣,如蜀汉制衣厂被税务机关认定为“虚开”,军师联盟对此业务真实性的证据链包括:

1)采购工装合同;

2)向蜀汉制衣厂(开票人)转账的记录;

3)合规的增值税专用发票;

4)已经投入使用并要求上班穿戴的工作服;

5)制服价应该符合行业一般标准,也就是说不能远高于行业价,或者远高于生产经营需要的要求;

6)其他资料。

总结:

业务真实不仅仅是一张正规的发票,还可以通过合同等多个证据链来共同佐证该项业务的真实性、合理性、合法性;通过证据链真实地还原该项业务的本来面目与来龙去脉,只有这样才能在上游认定“虚开”被要求对异常发票进行协查时免于认定为“虚开”。

特别提醒:

7月1日起,普通发票填写“购买方纳税人识别号”、防伪开票系统不断的升级、商品编码细化开票项目,不允许开具广泛、通用的名称,诸如日用品、食品、办公用品,要求附清单,如此质地清晰的发票数据将狂化“金三”大数据稽查系统,企业的税务异常(并不一定只是虚开)将逐渐被全方位展现在税务机关的面前。

只有认真做好合同(交易前转移风险)与发票(交易后规避风险)的管理,才能确保企业合规经营,创造更多利润!